La Justica aplica criterios muy diversos para determinar el monto del resarcimiento del daño en los juicios contra aseguradoras. El problema es cómo proteger a las víctimas sin destrozar la técnica del seguro. Tasa Activa, Tasa Pasiva, o diferentes combinaciones, tal es la diversidad de tasas de interés que se aplican a las indemnizaciones.

Escribe Aníbal Cejas

Aunque hay un giro positivo de la Justicia hacia fallos más previsibles, persiste la diversidad de criterios al momento de establecer el resarcimiento de los daños. La inflación y la inestabilidad económica no contribuyen a la tarea de fijar criterios menos volátiles.

El caso de las tasas de interés que aplican los jueces para la determinación de los montos a pagar por las aseguradoras es particularmente llamativo. De acuerdo al testimonio de los abogados consultados, se aplica tasa activa, tasa pasiva, tasas del 6% al 8%, tasas mixtas entre activa y pasiva, o combinaciones de todas ellas.

¿Por qué vemos sentencias que establecen condenas para las aseguradoras más allá de los límites establecidos en la póliza de seguros? ¿Y por qué las tasas de interés que se aplican a las indemnizaciones provocan que el pasivo judicial crezca a un ritmo que alarma a los aseguradores?

El Dr. Javier Augusto Santiere, Socio de Bulló Abogados, intentó echar luz a esta situación: «Es importante poner en contexto este tema a efectos de no emitir una opinión sesgada sobre la cuestión.

El Dr. Javier Augusto Santiere, Socio de Bulló Abogados, intentó echar luz a esta situación: «Es importante poner en contexto este tema a efectos de no emitir una opinión sesgada sobre la cuestión.

En este sentido, consideramos necesario destacar el marco de incertidumbre económica, del envilecimiento de nuestra moneda y la influencia que ello tiene respecto de la fijación del resarcimiento económico del daño, por un lado, y de los alcances de la cobertura de responsabilidad, por el otro.

Es que no puede soslayarse que tanto las indemnizaciones otorgadas judicialmente como las sumas aseguradas, en los seguros donde se puso en crisis la oponibilidad del límite del contrato (responsabilidad civil), están expresados en pesos.

En este contexto, a su vez, es necesario resaltar que en materia de resarcimiento de los daños generados a un tercero, su determinación se encuentra supeditada a la prueba de su existencia y entidad, encuadrando en las llamadas ‘deudas de valor’.

En cambio, la prestación asumida por el asegurador, expresada en un monto determinado, es una obligación de ‘dar sumas de dinero’. Tal diferencia implica que el tratamiento de una y otra obligación deban ser interpretadas y tratadas de manera diversa. En el presente, y mayoritariamente, el quantum de los rubros indemnizatorios más relevantes económicamente (daños psicofísicos, morales, valor vida) se fijan a valores actuales al momento de la sentencia, o sea, que esa deuda de valor encuentra su determinación dineraria recién en ese momento y en el contexto económico existente al momento del dictado de la sentencia, por ende, no a valores históricos.

Por su parte, la obligación dineraria del asegurador se encuentra determinada desde la contratación del seguro por las partes. La suma contractualmente establecida opera como límite máximo de responsabilidad del asegurador, no siendo legalmente factible su actualización con motivo de la prohibición existente en tal sentido.

Si bien algún Tribunal aisladamente ha sostenido su derogación, la Ley de Convertibilidad prohíbe la actualización monetaria. De hecho, esta prohibición ha sido sostenida por la mayor parte de la jurisprudencia expresa o tácitamente.

Respecto de las tendencias jurisprudenciales con relación al límite de cobertura, luego del dictado del fallo ‘Flores, Lorena c/Gimenez, Marcelino s/daños y perjuicios (06/06/2017)’ por parte de la CSJN y pasado un tiempo prudencial -porque inicialmente existió resistencia de Tribunales inferiores (por ejemplo, algunas Salas de la Cámara Nacional de apelaciones en lo Civil)- se produjo una mayor receptividad judicial en el sentido de considerar oponible el límite de cobertura.

Sin perjuicio de ello, hemos observado que algunos Tribunales, si bien aplican el límite contractual, sostienen su reajuste mediante la aplicación de distintos mecanismos».

A esto, el Dr. Sergio Alfonso, Socio de Silva Ortiz, Alfonso, Pavic & Louge, agregó: «Algunos tribunales de primera instancia ignoran el límite de cobertura de las pólizas. En algún lugar del interior se han visto sentencias que hacen lugar a los reclamos por daños punitivos, noticia que merece una atención especial».

A esto, el Dr. Sergio Alfonso, Socio de Silva Ortiz, Alfonso, Pavic & Louge, agregó: «Algunos tribunales de primera instancia ignoran el límite de cobertura de las pólizas. En algún lugar del interior se han visto sentencias que hacen lugar a los reclamos por daños punitivos, noticia que merece una atención especial».

Luego, el Dr. Martín Diego Pirota, Titular del Estudio Pirota & Asoc., destacó: «En seguros generales, fundamentalmente en casos de automotores, la conflictividad actual pasa por el desconocimiento que hacen algunos tribunales de las exclusiones de cobertura y de los límites de cobertura, en clara violación a los límites económicos del contrato de seguro y a su técnica y cálculos actuariales, recurriendo para ello a la aplicación de la Ley de Defensa del Consumidor, sobre todo en temas puntuales como la competencia, la ampliación de la llamada relación de consumo y del plazo de prescripción, las cláusulas abusivas y la cada vez mayor aplicación por parte de los tribunales de justicia de los daños punitivos. Todo ello a pesar de los lineamientos en resguardo de las cláusulas contractuales expuestos por la Corte Suprema de Justicia de la Nación».

Luego, el Dr. Martín Diego Pirota, Titular del Estudio Pirota & Asoc., destacó: «En seguros generales, fundamentalmente en casos de automotores, la conflictividad actual pasa por el desconocimiento que hacen algunos tribunales de las exclusiones de cobertura y de los límites de cobertura, en clara violación a los límites económicos del contrato de seguro y a su técnica y cálculos actuariales, recurriendo para ello a la aplicación de la Ley de Defensa del Consumidor, sobre todo en temas puntuales como la competencia, la ampliación de la llamada relación de consumo y del plazo de prescripción, las cláusulas abusivas y la cada vez mayor aplicación por parte de los tribunales de justicia de los daños punitivos. Todo ello a pesar de los lineamientos en resguardo de las cláusulas contractuales expuestos por la Corte Suprema de Justicia de la Nación».

No obstante, los letrados también resaltaron que hay un cambio de tendencia en muchos juzgados que deja un poco más tranquilos a los aseguradores.

«Es importante señalar que los últimos fallos de la CSJN y de muchas salas de distintas Cámaras de Apelaciones han aportado claridad al mercado asegurador, aportando reglas de juego más claras. Ello lo vemos en fallos que validan los límites de suma asegurada, la oponibilidad al tercero de las franquicias pactadas en póliza, etc.», confió el Dr. Ignacio Villaroel, Socio del Estudio López Saavedra & Villaroel.

«Es importante señalar que los últimos fallos de la CSJN y de muchas salas de distintas Cámaras de Apelaciones han aportado claridad al mercado asegurador, aportando reglas de juego más claras. Ello lo vemos en fallos que validan los límites de suma asegurada, la oponibilidad al tercero de las franquicias pactadas en póliza, etc.», confió el Dr. Ignacio Villaroel, Socio del Estudio López Saavedra & Villaroel.

En sintonía, el Dr. Santiago Ongay, Socio de Romera, Ongay, Romano, Castellani & Figueroa Casas, Abogados, de Rosario, remarcó: «Se ha notado un cambio positivo y se analiza el caso concreto, con las pruebas producidas, sobre todo lo que hace a los factores de atribución de responsabilidad, como las condiciones personales de la víctima, edad, incapacidad e ingresos acreditados».

En sintonía, el Dr. Santiago Ongay, Socio de Romera, Ongay, Romano, Castellani & Figueroa Casas, Abogados, de Rosario, remarcó: «Se ha notado un cambio positivo y se analiza el caso concreto, con las pruebas producidas, sobre todo lo que hace a los factores de atribución de responsabilidad, como las condiciones personales de la víctima, edad, incapacidad e ingresos acreditados».

La responsabilidad del mercado

Ahora bien, también existen falencias en la tramitación de los reclamos administrativos de siniestros por parte de las aseguradoras, circunstancia que luego deriva en un juicio.

Para Pirota, el principal problema es la falta de pronta respuesta a los terceros, «y ello se ve con mayor frecuencia en aquellas aseguradoras que no tienen sucursal o agencia en la ciudad donde ocurrió el siniestro».

Más adelante, Santiere explicó: «La mejor política para el mercado asegurador, a efectos de no verse afectados o sorprendidos por fallos judiciales, es asumir una actitud proactiva en la instancia extrajudicial procurando acuerdos con los damnificados sin que deba recurrirse a un tercero para dirimir la fijación de una indemnización.

Es sumamente difícil poder hablar de ‘tendencias’ cuando existen posiciones doctrinales distintas con relación a la interpretación de las leyes y del contrato, siempre dentro de un marco razonable de discrecionalidad judicial y, sumado a ello, en un contexto económico de gran incertidumbre.

Asimismo, en materia de discrecionalidad, es importante considerar que, por ejemplo, en el fuero Nacional en lo Civil existen 86 Juzgados con competencia en cuestiones patrimoniales y 13 Salas integradas cada una por 3 Jueces. Ello implica que, si no hubiera vacancias, estarían fallando 125 jueces en asuntos que involucran indemnizaciones por daños y perjuicios.

Ante esta diversidad, el acceso al conocimiento puntual de cada criterio judicial individual y de verdaderas tendencias es poco probable si se pretende encararlo con las herramientas tradicionales. Seguramente el acceso al criterio de un Juez, por contar con una sentencia en un caso propio, no servirá de mucho para considerar en otro caso futuro donde actúe el mismo Juez dado que la probabilidad de que ello ocurra en un lapso de tiempo reducido es muy baja y la probabilidad que haya modificado su criterio en un contexto tan cambiante, alta.

Ello motivó en nuestro caso a participar de un proyecto que terminó en la constitución de una empresa de tecnología aplicada al Derecho donde comenzamos por abarcar esta problemática. La idea originaria fue que el acceso a la información no sea exclusivamente al caso gestionado por el Estudio sino de todos los casos en los que se dicte una sentencia sobre la materia a investigar, en tiempo real. Esto posibilitará conocer los criterios de los Jueces al momento de fallar en un sentido u otro y cómo los fue modificando en función del contexto económico imperante».

Tasas

Como bien señaló Santiere, la inflación constituye un grave problema al momento de fijar los montos del resarcimiento económico de los daños en una sentencia. Para ello, los tribunales están utilizando distintos criterios. Las tasas que se aplican varían en cada jurisdicción.

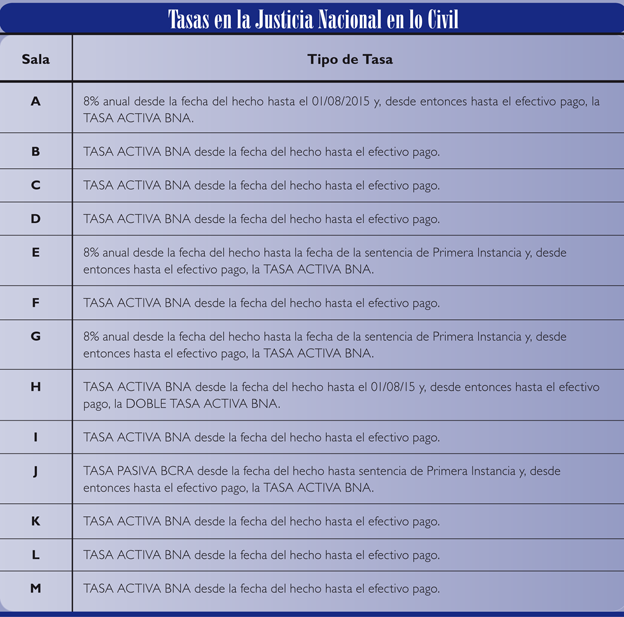

«En las dos jurisdicciones principales donde intervenimos como abogados de diversas aseguradoras se aplican las tasas que a continuación informamos -informó Villaroel-.

En la Ciudad Autónoma de Buenos Aires se aplica la tasa activa como norma general de los tribunales civiles, tanto en primera como segunda instancia. Sin embargo, también corresponde mencionar la aplicación, por alguno de los Juzgados Civiles, de la Tasa pasiva para montos que son determinados en valores actuales.

Por su parte, en la provincia de Buenos Aires la tasa aplicable por unanimidad es la tasa pasiva digital en los juzgados civiles y comerciales».

Por su parte, Ongay afirmó: «En Rosario, los tribunales colegiados aplican una tasa del 8% anual; en el resto de la provincia de Santa Fe, varía entre tasa activa sumada del Banco Nación y tasa mixta entre activa y pasiva».

A continuación, Pirota, indicó que «en las Provincias de Chaco, Corrientes y Formosa, los tribunales aplican la tasa activa promedio nominal anual del BNA».

En tanto, Alfonso expuso: «En CABA aplican la tasa activa en línea general, pero hay salas que aplican el 6% desde el hecho hasta la sentencia de primera instancia y luego tasa activa.

En PBA se aplica la llamada tasa BIP (Banca Internet Provincia) llamada plazo fijo tasa digital, en general, pero también algunas jurisdicciones aplican distintas fórmulas, como por ejemplo Bahía Blanca, que arrojan un monto final diferente.

En el interior del país algunas jurisdicciones aplican la tasa activa del Banco Nación o de los bancos provinciales, entre éstas Chaco, Jujuy, Salta. Y otras aplican fórmulas que arrojan resultados finales diferentes y, por lo general, superiores, entre éstas, Neuquén y Mendoza».

Por su parte, Santiere se refirió exclusivamente a las jurisdicciones del Fuero Nacional en lo Civil y Civil y Comercial de la Provincia de Buenos Aires por tener experiencia directa en esa jurisdicción: «En materia de Tasas de interés, se observan diferentes criterios entre los Jueces, aún dentro de una misma Jurisdicción.

En la Provincia de Buenos Aires, donde se aplicaba casi uniformemente la tasa BIP del Banco Provincia, luego del criterio doctrinal fijado por el máximo Tribunal provincial en las causas C. 120.536, ‘Vera, Juan Carlos c/ Provincia de Buenos Aires s/daños y perjuicios’ y C. 121.134, ‘Nidera S.A. c/ Provincia de Buenos Aires s/daños y perjuicios’; se ha ido modificando el criterio anterior en sus distintos departamentos judiciales pero no en forma total y definitiva.

Resumidamente, la doctrina de la Corte provincial fijada en dichos antecedentes es que si los valores determinados en la sentencia lo son actualizados, corresponde establecer una tasa de interés del 6% anual.

En la Cámara Nacional en lo Civil no existe un criterio uniforme, es más, se han observado modificaciones de criterio, luego del impacto de la devaluación e inflación de este último año, en Salas que aplicaban un criterio similar a la Corte Provincial».

A efectos de ilustrar sobre la situación de la aplicación de tasas en la Justicia Nacional en lo Civil, Santiere informó sobre el relevamiento realizado por Legal Hub respecto de sentencias recientes, del año 2019, resumidas en el cuadro.

En cuanto a las jurisdicciones en las cuales se aplican las mayores tasas de interés y donde se registran los mayores montos de sentencias, Santiere manifestó: «En materia de tasas de interés observamos que las más elevadas son las aplicadas por la Sala H de la Cámara Nacional en lo Civil, conforme lo plantea el relevamiento realizado por Legal Hub.

En la provincia de Buenos Aires, este fenómeno se da también en aquellos Jueces que aún siguen aplicando la Tasa BIP del Banco Provincia de Buenos Aires a indemnizaciones fijadas a valores actualizados al momento de la sentencia.

Respecto de los montos de sentencias, si bien era habitual considerar a la jurisdicción de Morón como una de las más elevadas en materia de indemnizaciones, lo cierto es que se está observando una tendencia creciente de Jueces de otras jurisdicciones en la aplicación de fórmulas matemático-financieras que, en su mayoría, han implicado un incremento sustancial de los valores sentenciados. De todas maneras, con relación a las indemnizaciones, consideramos que sigue existiendo una gran diversidad de criterios que implican diversidad de valores ante situaciones similares. En consecuencia, perdura cierto grado de incertidumbre en esta materia».

Unificar la cuantificación del daño

«La unificación de métodos que permitan la cuantificación del daño es una antigua discusión en nuestra justicia y en los distintos foros de debate sobre la reforma del Código Civil», disparó Villaroel. «La existencia de esta herramienta, en la medida que sea generada con racionalidad y sustento, sería de enorme ayuda para establecer parámetros estables y previsibles, teniendo un impacto directo en la baja de la litigiosidad y el fomento de conciliaciones tempranas entre damnificados y aseguradoras», completó.

En la misma tónica, Pirota no dudó en declarar que «los beneficios redundarían en una mayor previsibilidad para los cálculos actuariales y reservas técnicas de las aseguradoras».

En tanto, Alfonso declaró: «Claramente, la unificación a nivel nacional de una herramienta única de cuantificación, daría previsibilidad a todos los actores y determinaría una mayor igualdad ante la respuesta judicial que hoy consagra resultados diferentes para casos análogos, dependiendo de la jurisdicción.

Una herramienta de esta naturaleza daría a todos los damnificados que reclaman en juicio, un parámetro cierto para conocer sus derechos y, asimismo, dotaría a las compañías de una base confiable para determinar el valor técnico de las coberturas».

Después, Ongay aportó: «En Rosario, los tres tribunales colegiados desde hace algunos años han elaborado una tabla orientativa complementaria de condiciones personales, para evaluar incapacidades de acuerdo al art. 1746 del CCC. Como ejemplo, con un ingreso mensual de referencia de $20.000, el punto de incapacidad de una persona de 30 años sería de $31.012. Esto, más allá de los montos, que pueden resultar excesivos, da una cierta previsibilidad al funcionar la tabla, que se actualiza todos los años, como baremo».

¿Cuánto vale el punto de incapacidad?

Consultado acerca del valor promedio del punto de incapacidad, Villaroel dijo: «No resulta sencillo la determinación precisa del valor del punto de incapacidad, porque en un mismo Juzgado podemos tener variación de valores, a veces con fundamento en las condiciones sociales, edad, profesión, etc., del damnificado y otras sin un racional muy comprensible. Pero, a modo de ejemplo, podemos indicar un valor promedio del punto de incapacidad en las indemnizaciones que oscila entre $ 10.000 y $ 18.000».

A esto, Alfonso añadió: «Es difícil determinarlo por la diversidad de criterios en todo el ámbito nacional. Pero si pensamos en un promedio nacional, el punto de incapacidad actualmente está entre $ 15.000 / $ 21.000».

Por último, a modo de referencia, Ongay señaló que en Santa Fe el promedio podría establecerse en $ 15.000, aproximadamente; y Pirota apuntó que en las provincias de Chaco, Corrientes y Formosa el punto se valúa entre $ 8.000 y $ 10.000.