Entrevistamos a Gabriela Marchisio, Gerente de Prevención Retiro; Pablo Ercole, Gerente de Seguros de Personas del Grupo Asegurador La Segunda; María Inés Guzzi, Presidente de AVIRA; y Walter Wörner, Consultor en Seguros de Personas, ex directivo de aseguradoras, y Coordinador del Programa Ejecutivo de Seguros de Personas AVIRA-UCA, sobre incrementar la educación sobre la planeación para el Retiro en nuestro país, los obstáculos y desafíos para que los argentinos nos acostumbremos a pensar más en nuestro futuro financiero luego de jubilarnos y sobre la situación actual de los sistemas previsionales estatales y privados.

Escribe Lic. Aníbal Cejas

Planificar el Retiro en Argentina es un importante desafío en nuestra sociedad ya que implica prever y tomar conciencia sobre una etapa en la vida de las personas en la que posiblemente ya no se generen ingresos, y para la cual debemos encontrar un equilibrio entre el consumo presente y el ahorro/inversión en el largo plazo. Este tema tiene varios aspectos: el envejecimiento de la población y el crecimiento de la población laboralmente activa para contribuir a los sistemas previsionales públicos, el ahorro privado para forjar la propia capacidad de ahorro de los individuos, y la educación y conciencia aseguradora para planificar a largo plazo.

Acerca de incrementar la educación para la planeación del Retiro en nuestro país, Gabriela Marchisio, Gerente de Prevención Retiro, indicó: «La educación sobre el tema requiere que todos los actores del mercado realicemos una auténtica tarea docente al respecto, utilizando espacios propios y medios de comunicación para instalar el tema en las conversaciones de las personas y evacuar dudas de manera clara y sencilla, sin tecnicismos. En nuestro caso, también tenemos de aliados a los miembros de nuestro cuerpo de ventas, que se ocupan de brindar asesoramiento profesional especializado y explicar, de manera totalmente personalizada, los beneficios de contar con un seguro de estas características, cambiando el concepto de lo que normalmente se entiende por ‘retiro’».

A su turno, Walter Wörner, Consultor en Seguros de Personas, ex directivo de aseguradoras, Coordinador del Programa Ejecutivo de Seguros de Personas AVIRA-UCA, y docente, reflexionó: «El Seguro de Retiro y los Seguros de Vida orientados al ahorro constituyen una buena alternativa para sistematizar el ahorro voluntario con fines previsionales y/o para disponer de un fondo para hacer frente a diversas contingencias. Cada vez más aspiramos a vivir más y mejor. La prolongación de la vida es un fenómeno que ofrece nuevas posibilidades y también plantea serios desafíos sobre cómo diseñar sistemas de Seguridad Social sustentables. El problema son los costos crecientes y que cada vez es más difícil financiar dichos sistemas. Desde el punto de vista individual y familiar, el envejecimiento de la población y la crisis de los sistemas previsionales nos obliga a planificar nuestro retiro con mayor dedicación que la que debían prestar las personas de generaciones anteriores».

Luego, Pablo Ercole, Gerente de Seguros de Personas del Grupo Asegurador La Segunda, explicó: «Mejorar la educación sobre este tema es un desafío que debemos promover, tanto desde el Estado (con la inclusión en la currícula escolar de nociones de educación financiera), como también de los actores privados que operamos en esta industria y tenemos el compromiso de difundir y generar conciencia de la importancia de pensar en el Retiro».

De izq. a der., Gabriela Marchisio, Gerente de Prevención Retiro; Walter Wörner, Consultor en Seguros de Personas, ex directivo de aseguradoras, Coordinador del Programa Ejecutivo de Seguros de Personas AVIRA-UCA, y docente; y Pablo Ercole, Gerente de Seguros de Personas del Grupo Asegurador La Segunda.

Obstáculos y desafíos

Claramente, se hace muy difícil para los argentinos pensar en cómo planificar su futuro financiero luego del retiro. Y al respecto, Marchisio mencionó: «Los vaivenes de la economía y los efectos de esta pandemia que estamos padeciendo, nos llevan a pensar y actuar en el corto plazo y la toma de decisiones está enfocada en lo inmediato.

No obstante, esos obstáculos pueden resolverse precisamente con lo que mencionábamos anteriormente, para que cada vez más personas tomen conciencia de la situación problemática que atraviesa el sistema previsional y de lo importante que es comenzar a planificar el futuro ahora. También la implementación de una educación financiera en edades tempranas, es fundamental para fomentar esta cultura del ahorro.

Asimismo, es necesario que los clientes incorporen a los seguros de Retiro como una forma de ahorro con una rentabilidad garantizada y muchas veces superior a la de otras herramientas financieras, sumando ventajas impositivas que les permiten mejorar sus ingresos. Desde el origen de Prevención Retiro, ese fue nuestro objetivo: redefinir lo que se entiende por retiro, para que sea comprendida como una etapa de disfrute y en la que también se puede seguir proyectando, y para ello es fundamental tener un plan durante nuestra etapa laboral activa; y democratizar el acceso a este tipo de seguros, tanto en lo económico como en la facilidad de contratación». ?

Sobre esta cuestión, Wörner señaló: «En general, el horizonte de planeamiento de nuestra vida tiene que tener en cuenta, como mínimo, los 75 u 80 años. Esto requiere tomar decisiones oportunas en términos de cómo alcanzar una razonable independencia financiera en el futuro.

La necesidad de ahorrar es clara, y no sólo con fines jubilatorios sino también para la educación de nuestros hijos y para poder contar con una cobertura de servicios de salud adecuada y de largo plazo para hacer frente a contingencias vinculadas con la salud o la incapacidad. Por eso las variables críticas son el tiempo y la voluntad y persistencia en el ahorro. Cuanto antes empecemos a ahorrar más probabilidades tendremos de cumplir nuestros objetivos. Cuanto más se extienda nuestra vida mayor será la necesidad de contar con recursos en la etapa del retiro.

La cuestión del paso del tiempo es fundamental. Más allá de una actitud responsable en todos los ámbitos de nuestras vidas no tenemos control sobre el tiempo. Es importante la prevención, el cuidado de la salud y los hábitos saludables. Esto ciertamente ayuda a elevar las probabilidades de vivir más y en mejores condiciones. Pero nadie puede saber certeramente cuánto tiempo tendrá a su disposición para acumular un capital acorde a las necesidades actuales y futuras de previsión y ahorro».

Por su parte, Ercole precisó que si bien se pueden encontrar varias razones por las cuales las personas suelen no planificar su futuro financiero luego del retiro, existen dos aspectos que son preponderantes: «En primer lugar, una desestimación (muchas veces inconsciente) del retiro; y segunda parte, la falta de conocimiento o formación en nociones financieras que impiden pensar en cómo abordarlo. Sobre el primer punto, está claro que para muchas personas pensar en el retiro les genera incomodidad, lo asumen como el final de un recorrido y se sienten desconocidos en lo que será esa instancia futura.

Existen numerosos estudios neurocientíficos que refieren a que pensar en el nosotros del futuro es igual a lo que sentimos en pensar en un extraño, en un desconocido y que esto es parte de un mecanismo natural, un instinto, que nos lleva a anular o rechazar esa proyección y enfocarnos en el presente. Poder superar este instinto permitirá dar el primer paso, que es tomar conciencia de esta necesidad. Desde antaño ha sido el deseo prolongar la longevidad y, más aún, hacerlo con la mejor calidad de vida posible para poder disfrutarla.

Actualmente son más habituales, y particularmente en las generaciones jóvenes, la adopción de hábitos saludables que se incorporaron a la cotidianeidad: desde la alimentación, el desarrollo de actividades físicas hasta una actitud más preventiva con la realización periódica de chequeos médicos. Poder gozar de una buena salud financiera también debe ser uno de esos anhelos, y para que ello sea posible es necesario ser consciente de esto, realizar una planificación con tiempo (mientras más anticipado mejor), y tener el compromiso de sostenerlo en el tiempo.

Ya conscientes de que la planificación financiera es un momento de la vida que debemos afrontar con antelación, la próxima barrera es si tenemos los conocimientos adecuados para hacerlo. Actualmente se advierte un avance importante en las operaciones bursátiles de individuos desde diversas plataformas, pero con un objetivo más cortoplacista: tradear en la búsqueda de generar una ganancia rápida, de mejorar ahorros más pensados para consumos inmediatos que futuros, y habitualmente sin tener una estrategia de inversión pensada para que éstos sean la generación de ingresos en un momento. Por todo esto, es sugerible buscar la asistencia de un experto en esta gestión para que nos acompañe a pensar en cómo hacerlo.

El próximo paso necesario será definir un objetivo y dimensionarlo, ¿cuál es el momento en que quiero comenzar mi retiro? ¿Cuál es el ingreso que precisaré para atender los gastos y consumos que desearía tener? ¿Qué fondo preciso acumular para ello y de qué tiempo dispongo para construirlo? Poder seguir estos pasos y respondernos estas preguntas, nos ayudarán a abordar el retiro con éxito».

Sistemas estatales y privados

Más adelante, María Inés Guzzi, Presidente de AVIRA, Asociación Civil de Aseguradores de Vida y Retiro de la República Argentina, y Gerente General de Swiss Medical Seguros, División Vida y Retiro, nos brindó un panorama sobre los desafíos y oportunidades de los sistemas estatales y privados de financiamiento de la supervivencia en Argentina: «El aumento de la expectativa de vida y los mecanismos para su financiamiento son un debate global, no solo local.

La humanidad se está enfrentando a dilemas totalmente novedosos. Tanto por el crecimiento demográfico, ya que nunca hubo tanta población humana en el planeta, como por la extensión de las sobrevidas cada vez más prolongadas, a lo que se suman los cambios en el mercado laboral. Los sistemas previsionales actuales fueron pensados con la estructura laboral creada en la postrevolución industrial. En ese momento, había 4 ó más activos por cada pasivo y el promedio de vida no superaba los 65 años. Existía un balance positivo entre activos y pasivos que bien administrado proveía un buen soporte previsional a la población que se jubilaba.

A medida que ese equilibrio se fue alterando, los términos de esa ecuación que funcionó bien durante gran parte del Siglo XX, comenzó a demostrar inconsistencias. Y se empezaron a evaluar alternativas para compensar ese desfinanciamiento desde el sector privado o cambios en los sistemas previsionales nacionales para darles mayor sustentabilidad.

En Argentina estamos atravesando ese mismo proceso. Más sobrevida, menos trabajadores activos por cada pasivo, mucho trabajo informal que no aporta al sistema previsional, agravado con el otorgamiento masivo de beneficios a personas que no realizaron aportes o que los hicieron de manera incompleta. El panorama actual es el de recursos insuficientes, que conlleva a un achatamiento de los haberes, tal es así que una gran mayoría de las personas recibe la jubilación mínima».

Al respecto, Wörner brindó algunas cifras: «Es interesante ver cómo se incrementó la expectativa de vida en nuestro país en poco más de un siglo. De 32,9 años en 1883; a 40 en 1905; a 48,5 en 1914; y a 75,2 entre 2005 y 2010. Y según datos de 2016, la esperanza de vida en la Argentina era de 76,3 años.

De acuerdo a datos de la Dirección General de Estadísticas y Censos del Gobierno de la Ciudad Autónoma de Buenos Aires del año 2016, la esperanza de vida era de 82 y 75 años, para mujeres y hombres, respectivamente.

Además, según datos de la Organización Mundial de la Salud, la esperanza de vida de Argentina promedia la de otros países latinoamericanos. De acuerdo a datos de 2016, cuando en Argentina la esperanza de vida era de 76,3 años en 2016, en ese mismo momento en Brasil era de 75 años, en Perú 75,5, en Ecuador 76,2, en México 76,7, en Uruguay 77 años, en Panamá 77,8, en Cuba 79,1, en Costa Rica 79,6 y en Chile 80,5 años. En naciones de otros continentes la esperanza de vida es mayor. Según la OMS, la esperanza de vida era hace muy poco años en Canadá de 82,2 años, en Corea del sur 82,3, en Suecia 82,4, en Francia e Israel 82,5, en Islandia e Italia 82,7, en España y Australia 82,8, en Singapur 83,1, en Suiza 83,4, y en Japón 83,7 años.

No obstante, puede haber casos ‘extremos’, como las noticias que de vez en cuando leemos. Una japonesa cumplió 116 años en 2019. Incluso en un trabajo de un equipo de especialistas publicado en la revista Nature, se sostiene que (por ahora…) el límite de la vida humana es de 125 años».

Posteriormente, Guzzi mencionó que una de las alternativas propuestas desde el sector, y que ha demostrado gran eficiencia, es la de promover el ahorro privado como complemento jubilatorio: «El producto apropiado para esto es el Seguro de Retiro. Una herramienta que busca sistematizar el ahorro, facilitarlo adecuándolo a la capacidad de desplazar consumo presente por futuro de cada persona, proveyendo métodos fáciles y casi automáticos, estimulando el sostenimiento de esta conducta en el largo plazo y generando rentabilidad de estos fondos a través de un manejo profesional.

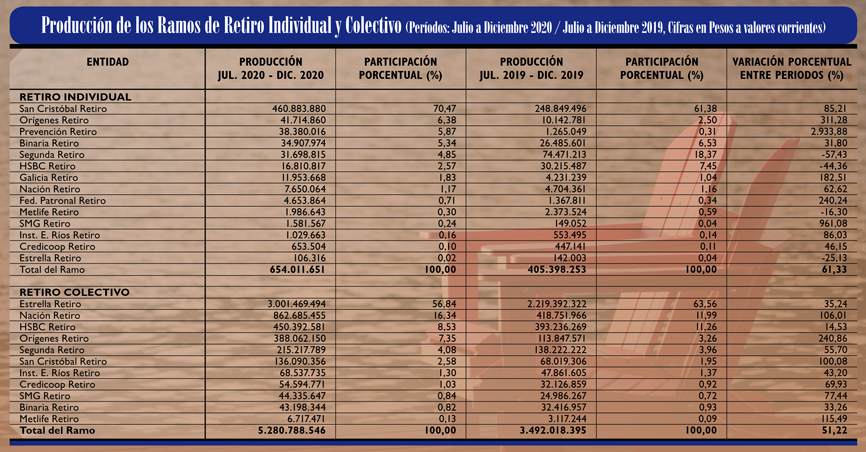

Sin embargo, si bien el Seguro de Retiro es un producto muy noble, no ha logrado tener el desarrollo que merece por el beneficio que provee a la persona que lo contrata y a la economía en general. De hecho, en el total de la producción de seguros de Personas representa apenas el 8,47%, frente al 21,05% de Vida Individual. Para tener una idea en pesos, la producción en junio 2020, fue de $ 9 mil millones, frente a $ 27 mil millones del ramo Vida. Y acá podemos ver el vaso medio vacío o medio lleno. Me inclino por lo segundo, es decir por el enorme desafío y la gran oportunidad que nos plantea a las compañías al ser una respuesta eficiente a la problemática planteada.

En el mercado hoy operan 17 compañías de Retiro con un promedio de 23 empleados por compañía, 16% del cual se encuentra afectado a ventas. La mayoría de las empresas encaran la comercialización directamente y derivan una pequeña porción en terceros, ya sean productores, brokers o institorios. En 2020 emitieron primas por $ 9.061 millones. En período de ahorro hoy hay 1.456.264 asegurados, de los cuales casi la mitad corresponde a personas de hasta 35 años. 1.413.319 corresponden a retiro colectivo, lo que nuevamente evidencia la oportunidad que representa el mercado de individuos.

La otra cara de la moneda, los rentistas, muestra que hay 20.024, de los cuales 19.787 reciben por su aporte colectivo y 237 por el producto individual. Adicionalmente, hay 117 mil personas con renta vitalicia previsional y 9.964 por riesgos del trabajo. Todos estos números surgen de la Información Estadística de la SSN a septiembre 2020, última disponible. Aún con esta pequeña participación se maneja una cartera de $ 205.303 millones distribuida por orden de importancia en títulos públicos, fondos comunes de inversión, obligaciones negociables, plazos fijos y fideicomisos financieros.

La historia de este producto aún no está escrita. Digamos que recién va por el prólogo. Pero de lo que no hay duda es que está llamado a desempeñar un papel relevante en la resolución de la problemática del financiamiento de la extensión de la vida. Así ocurre en la mayoría de los países desarrollados. Probablemente veamos un despegue importante en la medida en que la economía tranquilice sus variables, los sueldos recuperen poder de compra y la inflación esté en valores menores».