En el 29° Aniversario de Informe Operadores de Mercado, reunimos a los Presidentes de la Asociación Argentina de Compañías de Seguros, la Unión de Aseguradoras de Riesgos del Trabajo, y la Asociación Civil de Aseguradores de Vida y Retiro de la República Argentina, para hablar sobre la marcha del mercado, los desafíos de cada rama, y la agenda de trabajo institucional que está llevando adelante cada entidad.

Escribe Lic. Aníbal Cejas

Gonzalo Santos Mendiola, Presidente de la Asociación Argentina de Compañías de Seguros (AACS); Mara Bettiol, Presidente de la Unión de Aseguradoras de Riesgos del Trabajo (UART); María Inés Guzzi, Presidente de la Asociación Civil de Aseguradores de Vida y Retiro de la República Argentina (AVIRA).

La inflación es un flagelo que golpea a toda la sociedad argentina desde hace años. Sus efectos en el seguro son doblemente nocivos, tal como lo detalló Gonzalo Santos Mendiola, Presidente de la Asociación Argentina de Compañías de Seguros: «La inflación impacta en automóviles en forma inmediata sobre los resultados. Ésta produce un aumento inmediato en los costos de siniestros, cuando en las primas el catch up del desarrollo inflacionario lleva más tiempo. Cuando analizamos el impacto de los siniestros, aquellos que se cierran en el corto plazo como son los de daños parciales, robos, responsabilidad civil cosas, son afectados por dos variables que muchas veces están por sobre la inflación, como ser el costo de los repuestos y la mano de obra. Si bien la mano de obra puede estar más relacionada al desarrollo de los salarios del sector, los repuestos tienen una lógica más compleja. Por un lado, buena parte de los mismos está atada al desarrollo del dólar (gran parte de los componentes de los vehículos son importados) como asimismo a la disponibilidad de ellos en el mercado, la cual en períodos de dificultades del país para hacerse de dólares, las mayores restricciones para importar generan que los pocos disponibles en el mercado aumenten de precio; no más que explicar la relación de oferta y demanda».

Precios

En el mercado asegurador argentino hay cada vez mayor competencia por precio en algunas ramas, como Automotores. Si bien no todos los operadores entran en ese juego, también es cierto que resulta muy difícil cumplir los objetivos de crecimiento en un mercado que se reduce. ¿Cuál es la salida? ¿Cuál es la alternativa? Santos Mendiola respondió: «La mayor competencia está basada en diferentes problemáticas, sobre todo cuando la economía del país no crece.

Tal vez, una de las más relevantes tenga que ver con el impacto que genera la inflación y la necesidad de no decrecer en volumen para poder hacer frente al desarrollo inmediato de los siniestros sumados a la evolución de los pasivos judiciales.

Desde la AACS entendemos que la competencia es positiva para el desarrollo de cualquier mercado, ya que es la que históricamente ha producido mejoras importantes en los servicios, los productos, todos de cara a beneficiar a los clientes. Ahora, la competencia es positiva cuando la misma se hace basada en reglas sustentables; sobre todo en un negocio de cola larga como el de Automotores que representa el 70% de las primas comercializadas en nuestro país.

El sector asegurador precisa tener un mercado de capitales donde se permita mantener el valor del dinero en el tiempo. Las aseguradoras de Automóviles y de Accidentes de Trabajo, principalmente, necesitan conservar parte de las primas que abonan los Asegurados para hacer frente a los siniestros futuros. En este momento, dada la volatilidad, generalmente negativa, que tienen las inversiones y los rendimientos que produce por debajo de la inflación, se produce un daño enorme a la solvencia y rentabilidad de la industria. Esto hace que muchas compañías necesiten crecer muy agresivamente para mantenerse en el tiempo y pagar con las primas que recaudan desarrollos de siniestros anteriores.

Desde este punto de vista, entendemos que el mercado asegurador debe revisar su política de reservas, la capitalización del mismo y, sobre todo, la solvencia para que se pueda competir sobre reglas sanas y no bajo la consigna de generar sólo caja para el corto plazo».

Agenda

Más adelante, el ejecutivo, que también es CEO de Seguros Sura, pasó revista a los temas que dominan la agenda de trabajo de la AACS: «Desde la AACS estamos trabajando en distintas temáticas. Desde el año pasado nos planteamos un plan estratégico basado en distintos pilares. Entre ellos, la representación del sector generando contenido y comunicaciones de interés para nuestros stakeholders, la generación de información y análisis de valor para nuestras compañías asociadas, y el desarrollo de algunos proyectos específicos que colaboren al desarrollo de nuestra actividad. En este sentido, trabajamos el último tiempo en recorrer, entender y analizar los mejores caminos a la hora de compartir información para combatir el fraude, encontrar herramientas colaborativas para mejorar distintas problemáticas, y en las necesidades legales y reglamentarias para continuar avanzando en el proceso de digitalización del sector.

Asimismo, hemos lanzado una campaña con el apoyo de todas nuestras asociadas en la difusión, la cual tiene como principal objetivo llegar a la sociedad en general con un mensaje ligado a que el ‘Evitar accidentes está en nuestras manos’. En ésta, detallamos con mensajes claros y precisos cuatro acciones que cada uno de nosotros puede realizar en nuestra conducta vial para mejorar la seguridad de todos los habitantes de nuestro país.

Otro tema de preocupación de la AACS es la transformación digital que esta industria necesita. Una industria que le vuelve a la mutualidad asegurada menos de la mitad de lo que aporta al sistema, en prestaciones, hace que no sea sostenible. Precisamos como industria mejorar rápidamente los Gastos de Administración y Distribución de nuestros productos para que los clientes reciban un porcentaje más importante de las primas que aportan. Al menos la siniestralidad del sistema debería ser del 70%. Hoy está muy por encima de esa cifra. De esta forma podríamos agrandar el mercado y más clientes podrían acceder al mercado de seguros».

La carga tributaria

Recientemente, la AACS emitió un documento que informa que el sector asegurador tributa alrededor de 230.000 millones de pesos anualmente. Al respecto, el Presidente de la entidad, destacó: «Desde el punto de vista del aporte impositivo o de contribuciones, aproximadamente un 20% del costo de las pólizas que abonan los asegurados corresponden a esta carga.

Estos impuestos y contribuciones son calculados sobre las primas del sector, las cuales sostienen la actividad para solventar los siniestros y los gastos de gestión y venta de las compañías de seguros. Por lo cual, todo lo que se eroga por encima de las primas son impuestos o tributos que van al precio del seguro. Estos impuestos y contribuciones al cierre del ejercicio Julio 2020/Junio 2021 entendemos que estará en el orden de los $ 130.000 millones.

Por otro lado, tenemos todos los impuestos que deben tributar las compañías aseguradoras; los cuales de una u otra forma son pagados por los Asegurados. Esta carga tributaria de las Aseguradoras este año estará en el orden de $ 100.000 millones.

Por lo cual, al término del ejercicio estaremos en una contribución del sector de aproximadamente $ 230.000 millones».

Luego amplió: «Los impuestos más relevantes que están a cargo de las aseguradoras son los siguientes: Ingresos Brutos, Sellados, Débitos y Créditos Bancarios, I.V.A., Ganancias, Impuestos y Tasas Municipales, Fondo Bomberil L. 25848, y el del sistema general del Manejo del fuego instrumentado durante el presente año.

Los impuestos y contribuciones que están a cargo en forma directa por los Asegurados son: IVA, Impuestos internos, Sellados, Cargos de Obras Sociales y Tasa de SSN».

Como si todo lo anterior fuera poco, recientemente se implementó la contribución para el Fondo del Manejo del Fuego. Al respecto, Santos Mendiola explicó: «Este tributo alcanza un 3 por mil calculado sobre las primas emitidas netas de anulaciones; excluidas las primas correspondientes a los Seguros de Vida, Retiro y Sepelio.

Esta nueva carga impositiva estimamos que va a recaudar durante el presente año aproximadamente $ 2.500 millones.

Otra de las problemáticas generadas por este impuesto, es la forma de recaudarlo, ya que el mismo se hace sobre las primas emitidas y no sobre las efectivamente cobradas; por lo cual, el mismo debe ser financiado con los recursos de las aseguradoras. Este nuevo tributo no reemplaza sino que se suma al existente y ya conocido como Tasa Bomberil».

Perspectivas

Para finalizar, el ejecutivo avizoró la evolución del seguro para lo que resta del presente año: «El país como el mundo están atravesando situaciones complejas devenidas de la pandemia. Lamentablemente, nuestro ingreso a esta situación se produjo en un momento muy negativo de la economía, con inflación muy elevada y con complicaciones para administrar la deuda.

Este último semestre tiene un ingrediente que puede generar mayores complicaciones como ser las elecciones de medio término. La economía en general ha mostrado algunas señales de recuperación en virtud de las mayores aperturas que se han permitido, y esperemos que esto sea sostenible en el tiempo. Este punto podría ser positivo si se lograran recuperar las primas y se consolidara un crecimiento real, ya que todo este último año el crecimiento del mercado fue negativo (estuvo 23% por debajo del desarrollo inflacionario).

Lo que resta del año serán momentos de incertidumbre como los que venimos transitando. Esperamos que el avance de la vacunación permita comenzar a recuperar una cierta normalidad que nos permita proyectar a futuro, alineado con una política socioeconómica que apunte al crecimiento de nuestra economía.

Otro punto muy negativo continúa siendo la volatilidad del mercado financiero y su impacto en los activos financieros de las aseguradoras. Continuamos viendo un entorno muy volátil y negativo en este punto en la medida que no se logre un acuerdo con el FMI y el Club de Paris».

RIESGOS DEL TRABAJO

Este mes el Sistema de Riesgos del Trabajo cumple 25 años. Con tal motivo, Mara Bettiol, Presidente de la Unión de Aseguradoras de Riesgos del Trabajo, afirmó que el balance de este periodo es claramente positivo si analizamos en números concretos el crecimiento y la mejora del sistema. En este sentido, analizó: «Pasamos de los iniciales 3,9 Millones de trabajadores y 388 Mil empleadores cubiertos, a los actuales 9,6 Millones de trabajadores y más de 1 Millón de empleadores.

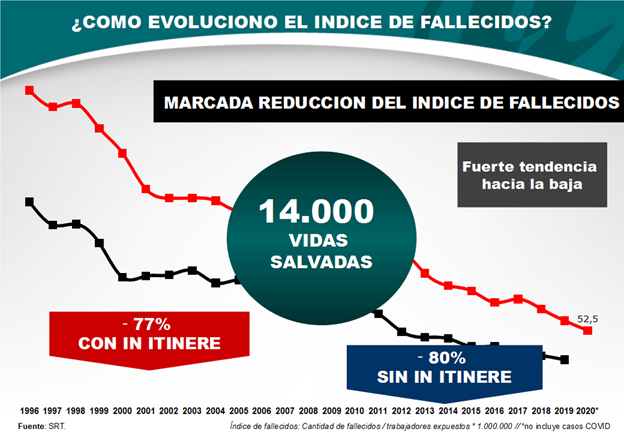

Uno de los motivos que nos anima a continuar poniendo todo en este desafío son las 14 mil vidas salvadas, con una caída del índice de fallecimientos del 80%, fruto de una labor constante y sistematizada del sistema en prevención.

También, de la mano del crecimiento del empleo registrado en relación de dependencia, en estos 25 años hemos ampliado la base del sistema, como así también incorporado a nuevos universos como las trabajadoras de casas particulares, y el objetivo es también poder satisfacer la demanda de muchos trabajadores independientes que aspiran a nuestra cobertura.

El sistema se ha perfeccionado, tal es así que, no sólo es valorado por trabajadores y empleadores sino además es un aspiracional para los trabajadores que no cuentan con él.

Resultados, mejoras en los beneficios y consensos plurisectoriales para seguir avanzando, han sido una constante en este sistema.

Y la prueba de fuego llegó con la pandemia; con una patología exógena y extraña al sistema, las ART una vez más estuvieron y están para dar respuesta. Y gracias a la estructura existente y al fortalecimiento de los equipos de profesionales y técnicos, sumado a la tecnología, las ART pudieron seguir atendiendo en dos planos, la cobertura habitual y la nueva incorporada a través de un DNU. Lo cual demandó despejar un sinnúmero de obstáculos.

Las ART atendieron más de 360 mil trabajadores afectados por Covid, en simultáneo con los casos habituales de accidentes laborales. En este contexto tan difícil por los obstáculos y limitaciones existentes, hubo que reconfigurar y protocolizar la atención, los traslados y la prevención. Entre abril 20 y mayo 21, sólo en materia de prevención se superaron las 23 millones de acciones virtuales. Y en 2020, a pesar de todas las dificultades, se brindaron cerca de 5 millones de prestaciones médicas integrales. Hay que tener presente que para ART, a la cobertura médica integral se suma la prestación dineraria, de salarios caídos e indemnizaciones, con una serie de procedimientos formales que otros sistemas no poseen».

No obstante, no todas son buenas noticias. Bettiol enfatizó que para lograr que el sistema siga creciendo y mejorando es preciso abordar problemáticas importantes, preexistentes al COVID, que amenazan su sustentabilidad: «Una de ellas es la infratarifación, agravada hace tiempo por la falta de la constitución de los Cuerpos Médicos Forenses (CMF) pendientes de instrumentar en el plano judicial y las tasas de interés y la brecha entre tasa de actualización de pasivos y los rendimientos de las inversiones en cartera.

Es imperioso definir precios en función del riesgo, manejar costos predecibles y lograr un equilibrio entre la cobertura y su financiamiento.

Hoy, se suma a las problemáticas conocidas y pendientes, el refondeo del Fondo Fiduciario de Enfermedades Profesionales que se ha aplicado a una contingencia tan excepcional como la pandemia, en curso, y por tanto sin poder dimensionar aún su alcance final».

Específicamente sobre la demora en la constitución de los cuerpos médicos forenses, la ejecutiva definió: «El art. 2 de la Ley 27.348 previó la conformación de los Cuerpos Médicos Forenses en las distintas jurisdicciones provinciales y a nivel de CSJN para CABA. Han pasado 4 años y hasta el presente sólo hemos visto atisbos e intenciones de avanzar en Mendoza.

Y lo cierto es que resulta inexplicable la dilación, porque es un aspecto crítico para una valuación homogénea y equitativa del daño siniestral, que no sólo implica la utilización adecuada del Baremo (Tabla de medición del daño) sino en una labor pericial realizada por peritos especializados, convocados por concurso de antecedentes y con honorarios desacoplados del monto de la sentencia.

Hoy, el descalabro judicial derivado de pericias antojadizas cuenta en parte con la corrección a través de sentencias ejemplares por parte del más alto tribunal. Son destacables los fallos de la CSJN y de la CNAT, son un acompañamiento muy importante para poner orden en tanto no se constituyan los CMF. No obstante, no puede desconocerse el sobrecosto que esto genera para el sistema judicial y laboral argentino»

Juicios

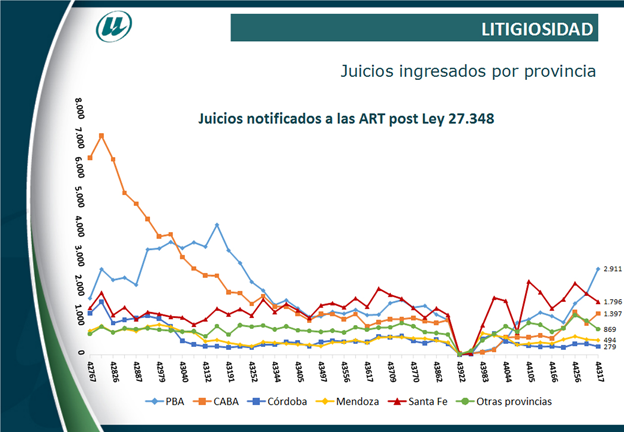

En otro momento de la charla, Bettiol evaluó la evolución de la litigiosidad judicial después de la reforma de 2017: «La litigiosidad tuvo una evolución exponencial tal, que sólo en 2017 ingresaron 130.679 nuevas causas judiciales, poniendo en jaque al sistema de riesgos del trabajo argentino. Una situación verdaderamente paradojal, porque los juicios aumentaban mientras la siniestralidad decrecía en los lugares de trabajo, fruto de la tarea en prevención.

La Ley 27.348/2017 refleja la decisión del entramado productivo acompañado por el Estado y diferentes fuerzas políticas y 15 legislaturas provinciales, de cuidar los logros y el valor agregado del sistema, brindando herramientas para despejar la litigiosidad del mismo. Creando, a la par de la incorporación de nuevos beneficios y mejoras en indemnizaciones, la instancia administrativa vía Comisiones Médicas, como paso previo y obligatorio antes del juicio.

Un año después, en 2018, los juicios muestran una muy importante disminución, ubicándose en 80.038 y en 2019 sigue la baja cerrando el año con 67.898.

2020, con la cuarentena estricta, mostró una baja en la cantidad de juicios notificados producto del aislamiento. Sin embargo, hacia fines de dicho año, la litigiosidad comenzó a recuperarse con la apertura de los juzgados.

Prevemos que 2021 volverá a mostrar números crecientes, sobre todo si no se avanza en la conformación de los CMF. Resumiendo, nuestras expectativas más positivas hacen anclaje en la baja inicial que mostró la eficacia del nuevo procedimiento de paso previo por Comisiones Médicas, nuestra inquietud pasa por la dilación en la constitución de los CMF por parte de la justicia. Y cada día de demora en la constitución de CMF alienta el crecimiento de la misma y genera costos innecesarios para la economía en su conjunto.

De hecho, de un estudio realizado en UART sobre causas judiciales, se observó un apartamiento promedio de 17,5 puntos porcentuales adicionales de incapacidad a los previstos en el Baremo. Lo que multiplicado por el stock de juicios da una suma equivalente a 4 años de la recaudación del sistema, dando así una idea clara de la urgencia e importancia con que hay que resolver esta cuestión».

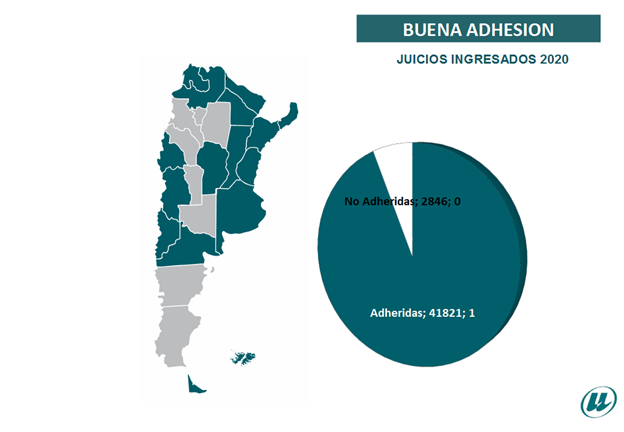

Adhesión a la Ley

Por último, Bettiol analizó el proceso de adhesión de las provincias a la Ley Nacional Nº 27.348, Complementaria de la Ley sobre Riesgos del Trabajo: «Actualmente, el nivel de adhesión es casi total considerando que las provincias adheridas concentran el 94% de los juicios ingresados en 2020. Son 15 las provincias adheridas y CABA. La última, y muy importante adhesión, fue la de Santa Fe cuya demora obró como imán para una litigiosidad disparada que se incrementó de manera preocupante. Luego de un largo y arduo debate, Santa Fe terminó adhiriendo pero cabe mencionar que la norma provincial no despeja las inquietudes e incertidumbres a futuro.

El resto, las 8 faltantes, que en conjunto detentan el 6% de los juicios, entiendo que se irán sumando en la medida en que vean los beneficios que se generan en las ya adheridas. De lo contrario, al igual que ocurrió en Santa Fe, podrían convertirse en puntos de atracción de litigiosidad».

VIDA Y RETIRO

Los seguros de personas no sufrieron tan fuertemente el impacto de la pandemia. De hecho, hubo meses en los cuales el crecimiento de su volumen de primas logró superar a la inflación.

Pero las tan ansiadas deducciones impositivas que fueron actualizadas hace 3 años hoy quedaron desactualizadas por la elevada inflación. Al respecto, María Inés Guzzi, Presidente de la Asociación Civil de Aseguradores de Vida y Retiro de la República Argentina, remarcó la importancia del crecimiento del mercado de capitales y su diversificación para beneficio del país y también para el desarrollo de este sector. Y dijo que para ello, el estímulo fiscal resulta imprescindible.

«Tomando cifras del Boletín estadístico N° 135 de la SSN (abarca 12 meses de producción, de junio 2019 a junio 2020) hubo una producción de 106 mil millones de pesos en seguros de personas, 83 mil millones corresponden a coberturas de Vida y 9 mil millones a Retiro -detalló-. Estamos hablando del tema con las autoridades, que entienden la relevancia de estimular el ahorro interno vía estos instrumentos, buscando los mecanismos necesarios para la actualización de dichos incentivos.

En la mayoría de los países los incentivos fiscales son mucho más significativos. Entendemos que debe crearse un mecanismo que actualice automáticamente las deducciones, tomando como punto de partida el incremento de las mismas para una familia tipo (padres con dos hijos). Así, las deducciones se actualizarían igual que éste o, bien, se podría buscar algún mecanismo alternativo».

Conciencia aseguradora

Guzzi también recordó que más allá de la relevancia de los incentivos fiscales, lo principal es el desarrollo de la cultura aseguradora. ¿Cómo lograrlo? «En términos generales, se trata de llevar adelante acciones para generar conciencia aseguradora múltiples, omnicanales y direccionadas a distintos públicos target. La idea es poder ir a todos ellos con lenguajes entendibles, empáticos y por los canales más eficientes. Hoy las redes sociales desempeñan un papel relevante para lograr el objetivo y esto lo están utilizando las compañías en general», marcó.

Luego, añadió: «En lo concreto desde AVIRA, donde realizamos una comunicación más institucional del concepto, tenemos varias acciones en marcha desde hace ya unos años.

Por un lado, nos encontramos en la etapa final del 7mo Concurso de Creatividad ‘Generando Conciencia Aseguradora’, que invita a estudiantes, profesionales y aficionados a desarrollar piezas publicitarias de impacto emotivo y mensajes contundentes, para comunicar y explicar la importancia de los seguros de Vida y Retiro, como herramientas de protección y ahorro.

El certamen, que este año ha tenido un gran alcance nacional con gran cantidad de participantes de distintas provincias, ha presentado novedades en esta edición 2021. Además de tener sus tres habituales categorías para participar, Gráfica, Audiovisual e Instagram que reparten más de $300.000 en premios, se agregó un nuevo desafío: el premio a la ‘Inclusión Aseguradora’. El fin: promover entre personas de bajos ingresos las coberturas en base a productos de bajo costo, de fácil acceso y comprensión.

Como acción orientada al público profesional más cercano a la familia aseguradora, nuestro PESP (Programa Ejecutivo de Seguros de Personas) es una pieza clave también en la generación de conciencia aseguradora, no sólo porque profundiza y actualiza los conocimientos esenciales para el ejercicios de nuestra profesión, sino que además, al desarrollarse de modo online, ha permitido un alcance nacional sin precedentes, acercando a los interesados a nuestras clases virtuales, lo que sin duda redundará en una mayor propagación del mensaje: ¡es importante asegurar la vida y los sueños!

Además, ya nos encontramos trabajando en la 14° edición de nuestro Seminario Internacional, con expositores invitados de la talla de Bernardo Kliksberg, Diana Mondino, autoridades de la Secretaría de Finanzas del Ministerio de Economía, Adriana Guida, Superintendenta de Seguros de la Nación, y ejecutivos de la Cámara para ahondar sobre el impacto social positivo de los seguros de personas. El Seminario se realizará el 25 de agosto a partir de las 9:15 hs, modo virtual.

Finalmente, y en relación a la omnicanalidad de la que hablábamos al inicio, desde AVIRA este año estamos haciendo una fuerte apuesta a la comunicación digital. Nos encontramos reformulando nuestra web y presencia en redes con una estrategia sólida, acordada por varias comisiones internas de trabajo y con un riguroso planning en la generación de contenidos que verán próximamente.

Tenemos también un plano no menor de actividad que es de alcance internacional. En este mundo globalizado e híper conectado tenemos la oportunidad de enriquecernos con las experiencias de otros países y mostrar a los demás lo que ocurre en el nuestro. Ya estábamos en este camino a partir de las acciones conjuntas con LIMRA, tanto participando activamente de las mismas, como coorganizándolas en el país como en 2019. Este año volveremos a participar coordinando entre el 5 y 7 de octubre una mesa junto con Gloria Estrada, Vicepresidenta de Riesgos Latam de Suramericana, y con Aura Rebelo, de Marketing de Prudential Oversees. Pero también en septiembre participaremos de la Cumbre Iberoamericana del Seguro, un evento que convoca a repensar el seguro y su impacto positivo en la sustentabilidad y de Dive In, The festival of Diversity & Inclusion in Insurance, en donde seremos parte de una mesa redonda».

Colaborativo

Por un lado, AVIRA está llevando adelante la agenda de actividades institucionales que referíamos anteriormente. Por el otro, AVIRA tiene definida una amplia variedad de acciones tendientes, entre otras, a promover los seguros inclusivos, fomentar el desarrollo del mercado y velar por los derechos de los asegurados. Sobre el particular, Guzzi, quien también es Gerente General de la división Vida y Retiro de SMG Seguros, detalló: «Dentro de las primeras, nos encontramos en pleno trabajo de investigación y propuestas de modificaciones para la generación y real desarrollo del segmento de microseguros en el país. La Cámara trabaja actualmente con autoridades de la Superintendencia de Seguros de la Nación y ejecutivos del Ministerio de Economía en la aprobación de planes para este tipo de coberturas, en donde es necesario contar con una regulación más flexible.

Otro tema de nuestra labor diaria es la resolución de la problemática de Saldo Deudor. También, enfatizamos a las autoridades la necesidad de continuar coordinando el calce de las inversiones con los compromisos asumidos con los clientes. Esto debe estar presente en los instrumentos que se emitan para el sector y en la normativa que los regule. Por eso, hemos puesto a disposición de las autoridades tanto de la SSN, como de la Secretaría de Finanzas, el expertise de nuestra comisión de inversiones».

Crecimiento esperado

Para concluir, Guzzi sostuvo que hoy existen condiciones favorables, y otras que no lo son tanto, para el desarrollo de los seguros de vida y retiro en nuestro país: «Entre las primeras, un mayor interés por el producto a causa de la pandemia, una gran sensibilización a buscar esquemas de protección, y canales de acceso mucho más abiertos para nuestro mensaje y posterior abordaje comercial. Por otro lado, el mercado asegurador tiene su rendimiento ligado a la marcha de la economía y, en tal sentido, el actual contexto es, de momento, desafiante. No obstante, las compañías aseguradoras saben de retos y cambios. Se adaptan rápidamente y superan pruebas.

Como Cámara, confiamos -y anhelamos- un crecimiento del mercado, no sólo en cartera de productos, sino en un mayor porcentaje de personas aseguradas en nuestro país».