Por Daniela D’Andrea, Directora de Originación de Transacciones de L&H, Unidades de Mercado de Reaseguros de L&H; Oliver Felix, Gerente de Clientes de Transacciones y Philipp Schaper, Gerente de Clientes de Transacciones.

Impacto de los tipos de interés en el negocio de seguros de vida

Los impactos del actual entorno de altas tasas de interés han sido significativos.

Para las aseguradoras de vida, hay algunos aspectos positivos. Las tasas de interés más altas generalmente contribuyen en el mediano plazo a una mayor demanda de productos de ahorro y respaldan transferencias masivas de anualidades, por ejemplo, y se espera que los mayores rendimientos de las inversiones impulsen la rentabilidad. De hecho, un informe sigma reciente del Swiss Re Institute, titulado Riesgos en aumento a medida que los vientos en contra soplan más fuertes: perspectivas del mercado económico y de seguros global 2024-25, pronostica un crecimiento promedio de las primas de vida del 2,3% para 2024-25.

Además, las tasas de interés más altas están aumentando los índices de solvencia en todos los ámbitos: si las aseguradoras pueden reequilibrar sus carteras de activos, es probable que se beneficien de mejores rendimientos en el lado de los activos. A través de la capacidad de (re)invertir en activos de mayor rendimiento, se pueden cumplir de manera sostenible obligaciones de tasas de interés técnicas más altas garantizadas para los asegurados.

Sin embargo, a pesar de las oportunidades , el aumento de las tasas de interés sin duda también presenta varios desafíos para las aseguradoras de vida.

Quizás el impacto más notable sea el de las tenencias de renta fija de las aseguradoras de vida. Las grandes pérdidas no realizadas pueden crear problemas tanto de solvencia como de liquidez. Por un lado, las pérdidas no realizadas se convierten en un factor restrictivo que limita la capacidad de las aseguradoras de vida para cambiar a activos de mayor rendimiento y aumentar los costos de reequilibrio de activos. Mientras tanto, por otro lado, el riesgo de rescates masivos expone a las compañías de seguros de vida a pérdidas potencialmente significativas, lo que se refleja en mayores requisitos de capital de solvencia.

Sin embargo, las aseguradoras de vida no sólo tienen que afrontar preocupaciones sobre la gestión del capital. Del mismo modo, los bancos y los administradores de activos compiten constantemente con las aseguradoras de vida para atraer fondos de clientes, lo que obliga a estas últimas a adaptar sus ofertas de productos para seguir siendo competitivas .

Lograr esto es más fácil decirlo que hacerlo. De hecho, las tasas de interés están definiendo los riesgos a los que están expuestas las aseguradoras, obligándolas a repensar sus estrategias hacia los consumidores finales manteniendo al mismo tiempo una base de capital adecuada. Y los ciclos están cambiando más rápido que nunca: en los últimos dos años las aseguradoras tuvieron que hacer frente a las crecientes tasas de interés y ahora esperan estar bien posicionadas una vez que las tasas bajen.

El reaseguro como aliado estratégico

Dados los desafíos actuales de gestión de capital e innovación de productos que enfrentan las aseguradoras de vida, es vital que puedan apoyarse en aliados estratégicos.

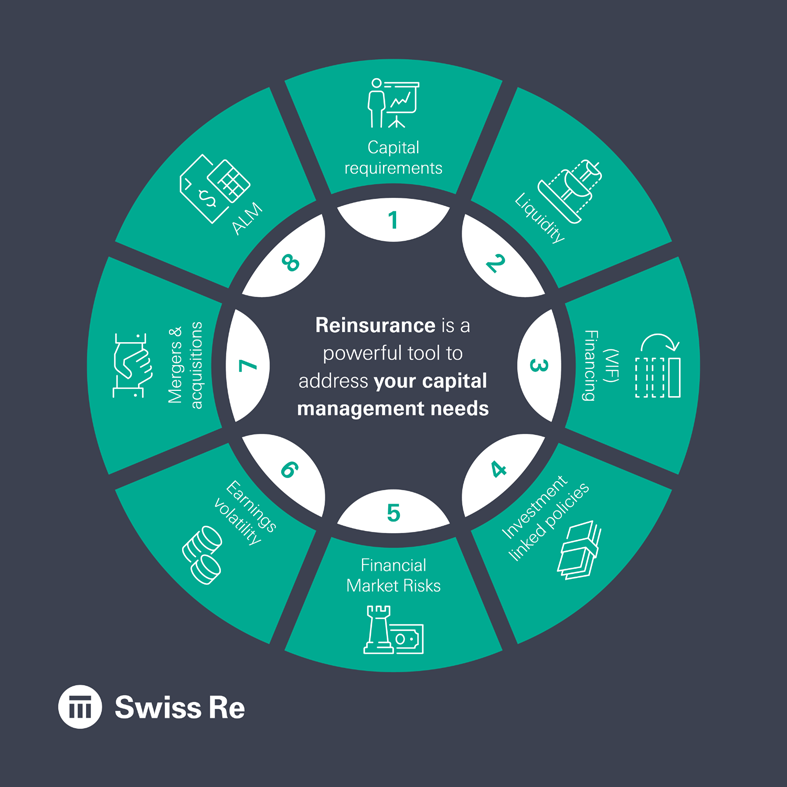

En este caso, el reaseguro puede desempeñar un papel particularmente útil como herramienta de gestión de capital bien reconocida y establecida. De hecho, los reaseguradores pueden adoptar una visión holística del balance de una aseguradora, abordando las necesidades tanto del lado del activo como del del pasivo simultáneamente. Como resultado, las reaseguradoras están bien posicionadas para ayudar a abordar la volatilidad de los resultados financieros y técnicos, permitir el alivio de capital y crear liquidez adicional.

Las soluciones de reaseguro estructurado generalmente se personalizan según las necesidades financieras específicas del cliente, los riesgos subyacentes y las características de la cartera, y se crean para que sean efectivas bajo marcos contables tanto legales (locales) como económicos (solvencia).

Al aprovechar esta forma de apoyo, las aseguradoras de vida pueden liberar capital, ofrecer productos innovadores de ahorro y jubilación que satisfagan las necesidades de los asegurados, al mismo tiempo que optimizan los retornos para los accionistas y administran su posición de capital.

Ejemplos de cómo Swiss Re podría ayudar a clientes de toda Europa

- Proporcionó una importante capacidad de longevidad como parte de un swap de longevidad estructurado en asociación con un cliente holandés clave. La transacción reducirá la exposición del cliente al riesgo de longevidad y, por lo tanto, fortalecerá su posición de capital.

- En un panel para la mayor transacción masiva jamás realizada en Italia para apoyar a un cliente clave en su gestión de capital y liquidez.

- Estructuró un acuerdo de financiación para una aseguradora de vida europea que monetiza el valor del negocio vigente (VIF) de los gastos de gestión anuales de una cartera de ahorros unitarios. La estructura está ajustada para satisfacer las necesidades de liquidez del cliente en el contexto de una adquisición inminente.

- Eliminó el riesgo de una exposición compleja al GMDB para una gran aseguradora de vida francesa, reduciendo la volatilidad de las pérdidas y ganancias y permitiendo la liberación de provisiones técnicas.

- Desarrolló una nueva propuesta de ahorro vinculado a unidades con garantías integradas amigables para el cliente que permiten a una aseguradora en Alemania ofrecer un producto competitivo y de vanguardia a su base de clientes actuales y potenciales.

Soluciones adaptativas e innovadoras

En Swiss Re, apoyamos a las aseguradoras de vida para que logren estos objetivos, trabajando estrechamente con nuestros clientes para desarrollar soluciones personalizadas y ayudarlos a navegar por la dinámica cambiante del mercado.

Satisfacer las necesidades de los asegurados

En comparación con una solución bancaria, los titulares de pólizas de seguros de vida se benefician de garantías integradas, como los beneficios mínimos garantizados por fallecimiento (GMDB). La propuesta de valor de Swiss Re en el espacio de ahorros y seguros de vida vinculados a fondos de inversión es doble. Por un lado, nuestra oferta de reaseguro puede eliminar el riesgo de las carteras de ahorro existentes para reducir la volatilidad del estado de pérdidas y ganancias (P&L) derivada de los riesgos biométricos y del mercado financiero, y liberar reservas mantenidas contra las garantías de los asegurados. Luego, Swiss Re puede acelerar el tiempo de comercialización de las aseguradoras al lanzar o actualizar productos de seguros de vida vinculados a ahorros o inversiones y crecer con poco capital.

Además de las cláusulas más tradicionales del GMDB, Swiss Re también ha desarrollado un producto de ahorro indexado. Con esta propuesta, las aseguradoras de vida pueden ofrecer a los asegurados retornos atractivos con protecciones contra las caídas. Además, Swiss Re también comparte las mejores prácticas con sus clientes basadas en su propia experiencia con las opciones de inversión y fondos, así como con la gestión operativa de la estrategia de derivados subyacente.

Optimización de la rentabilidad para los accionistas

Nuestras estructuras de reaseguro también pueden ayudar a inmunizar los estados financieros de las aseguradoras contra los efectos de la volatilidad de las acciones o los cambios en las tasas de interés combinados con la volatilidad de los riesgos técnicos y biométricos, como la mortalidad, protegiendo así los resultados finales además del alivio de capital que viene con la protección de reaseguro.

Los movimientos de las tasas de interés también plantean un desafío para las estrategias de gestión de activos y pasivos (ALM). Hemos observado una mayor demanda de los clientes sobre ALM, así como protección contra la volatilidad.

Ambos temas plantean la pregunta de cómo el reaseguro estructurado se diferencia de los instrumentos del mercado financiero (estrategias de derivados). Si bien el caso de cada cliente es único, generalmente existen distinciones importantes relacionadas con el tratamiento contable, el alivio de capital bajo el régimen de Solvencia aplicable, la complejidad operativa (por ejemplo, el Acuerdo ISDA) y el consumo de liquidez (por ejemplo, llamadas de margen o requisitos de garantía). La oferta de reaseguros de Swiss Re suele ser personalizada y adaptada a las necesidades concretas de los clientes, adoptando una visión combinada de la protección de riesgos de mercado y técnica/biométrica.

Gestionar la posición de capital

En tercer lugar, las soluciones estructuradas de transferencia de riesgos de reaseguro pueden utilizarse para gestionar, optimizar y liberar activamente el capital necesario. Como tales, pueden verse como una alternativa a otros instrumentos de financiación corporativa, como las emisiones de deuda subordinada, que aumentan el capital disponible. Esto es aún más relevante ya que las altas tasas de interés elevan los costos del servicio de la deuda.

El reaseguro también puede utilizarse para generar fondos (liquidez), como el valor de la financiación vigente de futuros márgenes biométricos o de los ingresos por comisiones obtenidos en las libretas de ahorro. Los casos de uso recientes van más allá del financiamiento de comisiones más tradicional hacia servicios de financiamiento contingente para gestionar el riesgo de caducidad o necesidades específicas de ALM o de tesorería. Las soluciones también se pueden estructurar de manera que la financiación inicial sin efectivo pueda convertirse en efectivo a discreción del cliente. Esto podría utilizarse para gestionar las necesidades de liquidez derivadas de las políticas de dividendos, por ejemplo.

Proporcionar estabilidad en un panorama en evolución

Dado que las influencias económicas, las regulaciones y la competencia cambian continuamente, las aseguradoras de vida necesitan socios fuertes y confiables para navegar en un panorama de riesgos en constante evolución. En Swiss Re, trabajamos continuamente para apoyar a las aseguradoras de vida con soluciones de reaseguro estructuradas personalizadas en una amplia gama de temas que combinan riesgos del mercado financiero, biométricos y de comportamiento.